iemiru コラム vol.275

【税理士監修】不動産は買っても売っても税金がかかる!?金額の調べ方から損をしないための減税方法まで

住宅に関する税金はいつかかるの?

住宅を取得すると必要になるのは購入金額だけではなく、その他住宅を取得した後にも、ローンの手数料や、保険、税金など様々なお金が必要になります。想定外の出費で家計を圧迫しないように、事前の準備が肝心です。 今回は特に、不動産を取得した時に関係してくる不動産取得税と、不動産を売却した時に関係してくる所得税について紹介していきます。これからマイホームの購入や売却を検討されている方は参考にして下さい。

不動産を取得した時

住宅やマンション、土地を購入したとき、住宅などを建てたとき、増改築をして建物の価値が上がったなどで不動産を取得すると不動産取得税が課税されます。 課税されるのは不動産を取得したときの1回限りで、それ以降何年所有し続けても課税されることはありません。 不動産を取得したあと半年から1年半後に各都道府県から納税通知書が届きます。納税期限は通知書に記載されているので必ず確認しましょう。 その他、不動産を取得した時にかかる税金として、印紙税、登記免許税、売買契約書に貼る印紙税、不動産登記のときにかかる登録免許税などがあります。

不動産を売却した時

個人の所有する住宅やマンション、土地の売却で利益があった場合は分離課税の譲渡所得となり、所得税が課税されます。売却金額が購入金額よりも低い場合等、売却によって損をした場合は課税の対象になりません。 住宅やマンション、土地を売却して利益を得た場合、売却した翌年の例年2月16日から3月15日までの申告期間内に確定申告を行います。確定申告の結果納税が必要な場合は、確定申告の申告期間内に納税を行います。

不動産取得税とは?

住宅の建築、土地や建物の購入などで不動産を取得した者に対して課税される税金ですが、一定の条件を満たしていると課税の対象にならない場合や軽減される場合があります。 余計な出費をなくし少しでも納税の負担を減らすために、どのような条件が設けられているのか事前に確認しておきましょう。

不動産を取得した時にかかる税金

不動産取得税における不動産とは、土地及び家屋のことを指します。土地は、宅地・田畑・山林などを言い、家屋は、住宅・倉庫・・工場・店舗などを言います。 不動産取得税の取得とは、土地や建物の売買、建物の新築、増改築、また、贈与、相続によって不動産を取得したことを言います。 家屋が新築であっても、中古であっても関係ありません。また、不動産取得の方法が有償、無償か、売買、交換、贈与による取得かも問われません。

https://smtrc.jp/useful/knowledge/tax/tax2_03_01.html

相続以外の取得で不動産取得税の対象となる

不動産取得税は生きている人から不動産を取得した際に課せられる税金です。そのため、亡くなった人からもらう相続は不動産取得税が非課税となります。 ただし、相続人以外の人に対しての特定遺贈、死因贈与による取得の場合は不動産取得税が課税されます。

分譲の場合は、分譲後に購入者が納税

分譲住宅を購入した後、「不動産取得税申告書」または「不動産取得税課税標準の特例適用申告書」などを一定期間内に都道府県税事務所へ提出します。ただし、期限内に申請しなくても罰則はありません。 不動産取得税の申告をしていなくても、都道府県税事務所は、登記情報により不動産取得の事実を把握することができるため、不動産購入者に納税通知書が送られてきます。

https://allabout.co.jp/gm/gc/25798/

不動産所得税の算出方法

不動産取得税の金額を決定する方法は、不動産価格×税率で算定された金額です。税率は定められた数値があるため不動産価格を確定すれば算出できます。(※不動産所得税等の地方税の税率は、その不動産の所在する地方公共団体によって違うので注意して下さい。)

不動産価格は取得額ではない

不動産価格と聞くと不動産を取得したときの価格と思ってしまいますが、そうではありません。 不動産取得税の金額を算定する際に使われる不動産価格とは、市町村の固定資産課税台帳に登録された価格による「固定資産税評価額」のことを指します。 新築で固定資産課税台帳に未登録の場合や、増改築により固定資産税評価額が適切でない場合は、固定資産評価基準を基にして評価額を決めます。

税率は取得時期で異なる

不動産価格を決める算定式で使われる税率は、不動産取得時期によって異なります。 本則は税率4%ですが特例により以下のように軽減されています。(2018年7月現在) ・2008年4月1日から2021年3月31日までに不動産を取得した場合 土地3%・住宅3%・住宅以外の家屋4% ・2021年4月1日以降に不動産を取得した場合 土地4%・住宅4%・住宅以外の家屋4%

https://allabout.co.jp/gm/gc/25798/2/

個人宅の不動産取得税には減税措置がある

個人住宅を取得した場合、様々な軽減措置が用意されています。ただし、自己申告制なので忘れずに申告しましょう。 まずは、軽減措置があることを頭に入れ、それぞれの軽減措置の条件について確認し、住宅の取得があった場合は軽減措置を適用することを覚えておきましょう。

新築住宅の軽減措置

住宅の床面積が50平米以上240平米以下の場合、固定資産税評価額から1,200万円控除されます。2020年3月31日までに取得する認定長期優良住宅は控除額が1,300万円になります。新築住宅には、セカンドハウス(毎月1日以上の居住)は含まれますが、別荘(保養目的)は含まれません。 新築住宅の不動産取得税額=(固定資産税評価額-1,200万円)×税率

http://suumo.jp/article/jukatsu/money/zei_seido/2229/

中古住宅の軽減措置

中古住宅は軽減措置の要件を満たした建物に対して利用でき、その建物が新築された時期によって控除額が異なります。 中古住宅の不動産取得税額=(固定資産税評価額-控除額)×税率

「軽減措置の要件」

・取得主の住宅または、セカンドハウス用 ・住宅の床面積が50平米以上240平米以下 ・次のいずれかに該当すること 1.固定資産課税台帳に記載された新築日が1982年1月1日以降であること 2.1に該当しない住宅で新耐震基準に適合していることが証明できるまたは、既存住宅売買瑕疵 保険に加入している 3.新耐震基準を満たしていない住宅で、入居前に新耐震基準に適合させる改修工事を実施する

「控除金額」

・1976年4月1日から1981年6月30日→350万円 ・1981年7月1日から1985年6月30日→420万円 ・1985年7月1日から1989年3月31日→450万円 ・1989年4月1日から1997年3月31日→1,000万円 ・1997年4月1日以降 →1,200万円

https://www.sumai-fun.com/money/20/2013h25-2.html

土地の軽減措置

土地の取得にも要件を満たした場合軽減装置が行えます。 土地の不動産取得税額=固定資産税評価額×3%-軽減額

「土地を先に取得して新築する場合の軽減措置の要件」

・2020年3月31日までに土地を取得し、土地取得後3年以内にその土地の上に住宅が新築されていること

「土地を後に取得して新築する場合の軽減措置の要件」

・借地して住宅を新築した者が、新築後1年以内にその土地を取得していること

「中古住宅用の土地を取得した場合の要件」

・その土地にある住宅が軽減措置の対象であること ・住宅取得者と土地取得者が同一であること ・新築後1年を超えた未使用の住宅用地(1998年4月1日以降の新築住宅の場合) ・土地と住宅の取得が同時または、土地の取得後1年以内に住宅を取得、住宅の取得後1年以内に土地を取得すること

「軽減額」

次のうち大きい方の金額が適用されます。 ・45,000円 ・土地1平米あたりの価格×住宅床面積の2倍(200平米が限度)×3% (土地1平米あたりの価格は2021年3月31日までに土地を取得した場合、土地1平米あたりの価格×1/2)

https://www.mf-realty.jp/tebiki/mtebiki/04.html

期間内に減額申請を忘れずに

軽減措置があることを不動産取得税の納付後に知った場合でも、申告すれば還付金で戻ってくる可能性があります。 原則として軽減措置の申告は、不動産を取得した日から60日以内に不動産取得税申告書(兼不動産取得税減額等申請書)を提出しなければなりません。 この定められた期間内に申告ができなかった場合、やむを得ない場合によっては申告書を受理してくれる可能性があります。このような場合一度、都道府県税事務所に相談することをおすすめします。

https://swd-tax.com/2015/11/30/305624/

個人所有の不動産売却で所得税がかかる?

土地や建物などの不動産を売却した際にも税金が掛かることがあります。個人の所有する不動産の売却益である譲渡所得に対して所得税がかかります。不動産を売却して得た利益は他の所得とは分離して、所得税と住民税が課税されます。 譲渡所得に対する所得税は、不動産を売ったときに得た利益に対して課税されます。そのため購入した金額より売却した金額が低ければ、利益が出ていないので課税の対象になりません。

譲渡所得に対する税額の調べ方

譲渡所得に対する所得税の算定には様々な決まりがあります。まずは算定方法の概要を確認しておきましょう。売却した不動産に対してどのくらいの税金がかかるのか事前に把握できれば、納税額を知って慌てることもないので安心です。

課税譲渡所得×税率

譲渡取得に対する所得税=課税譲渡所得×税率(所得税+住民税)で算出されます。ここで使われる課税譲渡所得は不動産を売却して得た利益のことではありません。売却した不動産を購入したときの取得費用と、不動産を売却するときにかかった必要経費を差引いた金額となります。

課税譲渡所得は売却額とは異なる

課税譲渡所得を確定させる算定式は「課税譲渡所得=譲渡価格-(取得費+譲渡費用)-特別控除額」となります。 ・譲渡価格は不動産を売却した金額 ・取引費は次のうち大きい金額 1.実額法:不動産の購入代金と取得にかかった費用を合計した金額から建物の原価償却費を差引いた金額 2.概算法:譲渡収入金額×5% ・譲渡費用は売るために直接かかった仲介手数料などの費用 ・特別控除は一定の要件を満たせば3,000万円まで特別控除が受けられます また、譲渡取得税は不動産を所有している期間によって「長期譲渡所得」と「短期譲渡取得」に分けられ税率が異なります。 ・長期譲渡取得(所有期間:5年超) 所得税:15.315% 住民税:5% ・短期譲渡所得(所有期間5年以下) 所得税30.63% 住民税:9% (上記の税率は、2013年から2037年までの間は復興特別所得税として所得税の2.1%が上乗せされた税率です)

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/05_2.htm https://www.mf-realty.jp/tebiki/mtebiki/11.html

建物の譲渡では減価償却必要

前述したように、取得費を確定する際に実額法を用いた場合、建物の減価償却をします。建物は年月の経過とともに劣化して価値が低下していきます。そのため、建物の経過年数に応じて購入当時の金額から価値が下がった分を差引きます。

正確な金額を知るには、プロに相談を

譲渡取得に対する所得税額の概算を自分で算定することはできますが、算定の条件が複雑なのでより正確な金額を知るには税理士や税務署など専門家に相談することをおすすめします。 相談する際は、売却した物件を購入した時の売買契約書や、売却日、売却金額などがわかる売却したときの売買契約書、売却にあたってかかった測量費や仲介料などの資料を持参してしましょう。

https://www.google.co.jp/amp/www.cigr.co.jp/media/contents/amp/1

譲渡所得に対する所得税を節税するには?

節税対策を知らなかっただけで、不動産を売却して得た利益が減ることがないように賢く節税しましょう。 不動産の金額は大きくなることがほとんどなので、節税するかしないかで納税金額が大きく変わることもあります。不動産の売却を考え始めたら、同時に節税のポイントを確認しておきましょう。

「居住用財産の3,000万円特別控除」を利用する

居住していた住宅を売却した場合、最高3,000万円まで控除できる特例があります。この特例を受けるための要件は、以下のいずれかに該当する場合です。 ・現在、居住している住宅やその住宅と共に譲渡する土地の譲渡の場合 ・転居してから3年後の12月31日までに、居住していた住宅やその住宅と共に譲渡する土地の譲渡 の場合(この期間に貸付や事業用に使用していても適用される) ・災害などにより居住していた住宅が消失した際、災害があった日から3年を経過する年の12月31日までに土地だけ譲渡する場合 ・転居後に住宅を取り壊した場合は、転居してから3年後の12月31日までか、取壊し後1年以内かのいずれか早い方の日までに譲渡する場合(取り壊し後にその土地を貸付たり、事業用に使用した場合は適用外)

https://www.mf-realty.jp/tebiki/mtebiki/12.html

「居住用財産売却の軽減税率の特例」を利用する

所有期間が10年越しの不動産を譲渡した場合に適用される特例で、「居住用財産の3,000万円特別控除」とセットで適用することができます。所得税及び住民税の税率は以下になります。 ・3,000万円特別控除後の譲渡所得のうち6,000万円以下の部分 所得税:10% 住民税:4% ・3,000万円特別控除後の譲渡所得のうち6,000万円超の部分 所得税:15% 住民税:5%

https://www.mf-realty.jp/tebiki/mtebiki/12.html

「居住用財産の買い替え特例」を利用する

住宅を売った金額より、買い替えた住宅の金額のほうが大きい場合、課税されません。この特例は納税を免除するのではなく繰り延べとなります。売却した住宅に対する譲渡所得税は、買い替えた住宅に引き継がれます。将来買い替えた住宅を売却したときに、繰り延べした譲渡益を加算して課税されます。 このときに売却した不動産の取得費は買い替えた不動産に引き継がれますが、取得日は引き継がれません。

「空き家に係る譲渡所得の特別控除」を利用する

相続開始の直前まで居住のために使われていた家屋で一定の要件を満たしているもの、または相続開始の直前において非相続に居住用家屋の敷地に使われていた土地等を相続により取得した者が、2016年4月1日から2019年12月31日までの間に譲渡した場合は、その譲渡に係る譲渡所得税の金額を居住用財産の譲渡所得の3,000万円特別控除が適用できます。

不動産を売却したら確定申告をしよう

確定申告は、その年の1月1日から12月31日までの1年間で得た利益に対して、税務署に確定申告して税金を納付します。 個人が所有する不動産の売却で利益が出た場合は所得税の確定申告が必要です。不動産売却後の確定申告の手続を確認しておきましょう。

利益が出たら確定申告は必須

会社員の方は、給与以外の所得がなければ会社が行う年末調整の手続きがあるため確定申告の必要がありませんが、給与以外に年間20万円を超える所得があった場合は自分で確定申告を行う必要があります。 確定申告をしなかった場合、無申告加算税や延滞税がかかってしまうので、必ず期間内に確定申告しましょう。

利益が出なくても確定申告をしたほうがいい理由について

不動産売却によって利益が出た場合は必ず確定申告が必要ですが、損失が出た場合、確定申告は不要です。 ただ、場合によっては確定申告することで給与所得と損失を通算して税金が安くなる場合があります。そのため、不動産売却によって損失が出た場合でも確定申告することをおすすめします。

https://www.cigr.co.jp/media/contents/75

確定申告はいつまでにする?

確定申告の期間は、基本的に毎年2月16日から3月15日となっています。納付の期間も同様の期間です。 この期間を過ぎてからの申告も可能ですが、無申告加算税や延滞税が加算されます。また、早く申告するほど罰金は低くなるので、できるだけ早く確定申告をしましょう。

https://www.cigr.co.jp/media/contents/76

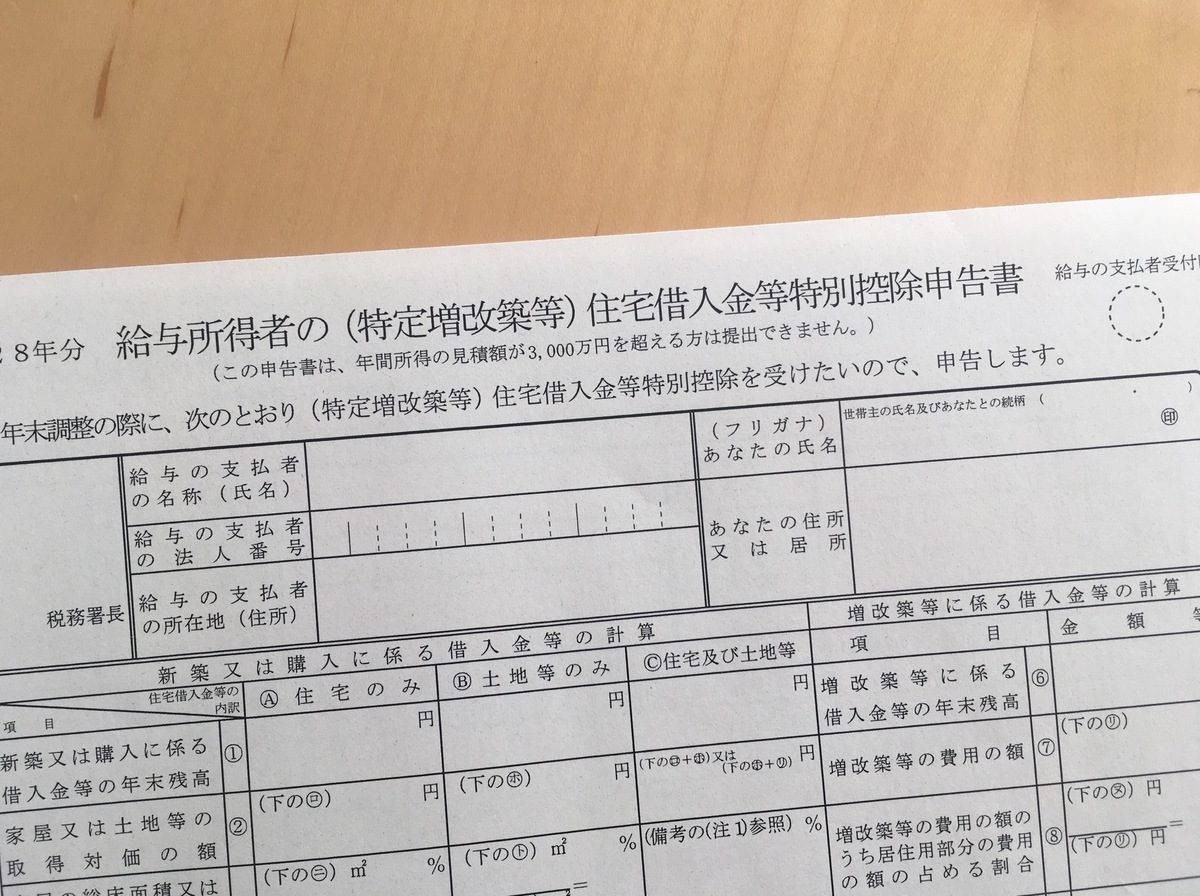

住宅ローン控除でも所得税が返ってくる

住宅ローンを利用してマイホームを購入した場合、一定の要件を満たせば所得税が返ってきます。ただし、様々な条件があり、同じ金額の住宅ローンでも返ってくる金額は異なります。どんな条件を満たす必要があるのか確認していきましょう。

住宅ローン控除とは?

住宅ローン控除は、年末の時点でのローン残高の1%が所得税から控除され、還付金として返ってきます。所得税から控除できない分は、住民税からも控除されます。ただし、所得税の課税総所得金額等の7%または、13万6,500円のうち小さい方の金額が控除されます。

控除の対象になる条件とは

控除の対象となるには条件があります。親や親戚からの借り入れは適用されないので注意しましょう。 新築住宅(戸建て・マンション)の場合の条件 ・新築または取得日から6ヶ月以内に入居していること ・借り入れした人の合計所得が3,000万円以下であること ・住宅ローンの返済期間が10年以上あること ・登記簿に記載されている床面積が50平米以上あること ・床面積の1/2以上が自分の居住用であること この他、中古住宅(戸建て・マンション)、リフォームにもそれぞれ条件があります。

http://suumo.jp/journal/2016/08/29/116928/

住宅ローン控除ではいくら還付されるの?

例えば、以下の場合 ・年収:400万円 ・所得税:約6万円 ・所得税の課税対象額:約152万円 ・ローン残高:2,500万円 控除額の上限は、2,500万円×1%=25万円となり、所得税は約6万円なので全額控除、19万円が控除しきれていない金額になります。控除しきれない金額を住民税から控除すると、約152万円×7%=約10万6千円となり、約6万円+約10万6千円=16万6千円が控除されます。 上記の例では所得税が約6万円なので全額引ききれず住民税から控除となりましたが、住民税からの控除も控除限度額があるので、実際に還付される金額は、年末ローン残高の1%よりも低くなりました。

http://suumo.jp/journal/2016/08/29/116928/

住宅ローン控除をはじめて受けるには所得税の確定申告が必要

住宅ローン控除をはじめて受け取るためには自分で所得税の確定申告をする必要があります。会社員の場合、住宅を購入・入居した翌年の1月1日から3月15日までが所得税の申告期限になります。自営業など自分で確定申告している方も所得税の確定申告と合わせて申告します。

不動産の取得や売却で損をしないために

不動産の取得、売却を考えるときには、同時に税金のことも頭に入れておきましょう。まずは事前に情報を収集して基本的な知識を身に着けておくことが肝心です。

不動産取得前に所得税の控除について知ろう

不動産を取得する際には所得税の控除があるので事前に控除の種類や、手続きの方法、期限などについて調べて賢く納税しましょう。

確定申告や減額申請を忘れずに行おう

確定申告や減額申請は自分で行う必要があります。不動産の取得、売却の際は必ず申告を行いましょう。

【監修】添田裕美(税理士)

「iemiru(家みる)」について

本メディア「iemiru(家みる)」では、住まい・家づくりに関するお役立ち情報を配信しております。 また、今すぐ行ける開催情報を数多く掲載していますので、是非こちらからご覧ください!

>> 全国の今すぐ行ける開催情報はこちらまた、このメディアは皆さんの「一生に一度の買い物だから後悔したくない!」という想いを叶えるために作られたメディアです。 私たちが何故このメディアを作ったか知りたい!という方は是非こちらからご覧ください。

>> 「マイホーム」は一生に一度の買い物なのに満足してない方も多い...そんな悩みを無くしたい。